「給与は悪くないはずなのに、なぜか満足していない」「離職理由の一つに“将来の不安”があった」

そんな声を経営者から聞く機会が増えています。

実はその背景にあるのが、“お金”に関する知識不足による不安です。

物価高や社会保障制度の変化、住宅ローン・教育資金・老後資金の問題…。

将来にわたって自分や家族の暮らしを守っていけるのか?という根源的な不安が、従業員のエンゲージメントや仕事の集中力に大きな影響を及ぼしているのです。

◆ なぜ今、企業に「金融教育」が求められているのか?

2024年は「新NISA元年」として制度改正が行われました。

将来の資産形成は国任せではなく、「自助努力が当たり前」という時代に突入したのです。

しかし、金融庁や内閣府の調査では、20〜50代の働く世代の多くが「NISA・iDeCoについて十分に理解していない」と答えています。

つまり「制度は整ったが、正しく活用できる人は少ない」。

このギャップこそが、“お金の不安”の正体のひとつです。

これまで企業の福利厚生といえば、「旅行」「健康診断」「フィットネス補助」などが定番でした。

もちろんこれらも重要ですが、“お金の不安”はそれらを上回るほど、日常的かつ根深い問題です。

今、金融リテラシーの向上を支援する福利厚生が、従業員満足度や定着率の改善につながる新しい取り組みとして注目されています。

◆ FP相談や投資セミナーがもたらす3つの効果

1. お金の不安が軽減し、業務に集中できる

「家計が不安で副業を探している」「投資のことで気が散っている」など、個人の不安が仕事に影響することも。

プロによる正しい知識で将来の見通しが立つことで、業務に集中できる環境が整います。

2. 従業員満足度の向上・離職率の低下

「この会社は自分たちの将来を考えてくれている」と感じることで、帰属意識や信頼感が高まります。

実際、金融セミナー導入後に「福利厚生が充実していると感じた」というアンケート結果が出た企業もあります。

3. コストパフォーマンスが高い

投資教育やFP相談といったプログラムを月額数万円レベルのコストで導入可能。

社員数が少ない企業でも無理なくスタートできます。

旅行やフィットネス補助に比べて低予算で、高い効果を得られる点がメリットです。

◆ 導入のポイントと注意点

• 「投資セミナー」だけで終わらず、「個別相談」や「ライフプラン作成」まで組み合わせると効果が高まります

• 金融商品の売り込みがない中立的な専門家(独立系FP)を選ぶことが大切です

• 初めて導入する場合は「年1〜2回のセミナー+個別相談」からスタートし、アンケートなどで反応を測るのがオススメです

◆ 企業に求められる「従業員の未来への伴走」

少子高齢化、終身雇用の崩壊、副業解禁、物価上昇。

社会の不確実性が高まる中、従業員が「この会社で働いていれば安心」と思える環境づくりが重要です。

その中核に、「お金の知識」と「将来設計の支援」があります。

社員の未来を一緒に考える会社こそが、これから選ばれる企業になっていくはずです。

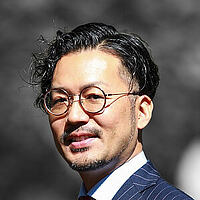

<筆者略歴>

吉井 徹:ファイナンシャルプランナー 広島県立安古市高等学校 卒業

愛媛大学法文学部 卒業

広島県呉市在住

2級ファイナンシャル・プランニング技能士

AFP(日本FP協会員)

一般社団法人 法人顧問FP協会員

一般社団法人確定拠出年金推進協会アドバイザー

投資診断士®

法人クレジットカード相談士

前職では大型鋼構造物を建造する企業で品質管理を担当。

溶接管理技術者1級

非破壊検査技術者

の資格を取得し、最終的に管理部責任者を務めた。

2019年12月 独立起業

2023年1月 法人顧問FPサービス開始

2024年11月29日 株式会社グッドウェル設立

吉井 徹:ファイナンシャルプランナー

<関連記事>

進む賃金のデジタル払い!賃金支払いの5原則と賃金デジタル払いとの関係は?

定年退職・早期退職前後にやりたいお金の計画

住宅ローン選択のポイント!変動金利と固定金利どちらがおすすめ?

JIJICO

JIJICOでは、弁護士、公認会計士、税理士、社労士、医師、ファイナンシャルプランナー、心理カウンセラーなどの専門家が話題のニュースを独自の視点で徹底解説。メールアドレスの登録だけで編集部厳選のピックアップ記事が配信されます(無料)。